صندوق سرمایه گذاری بیمه ایران و گنجینه الماس بیمه دی در بین ده صندوق برتر سرمایه گذاری ۹۸

اقتصادناب_در گزارشی از بازده ۱۰صندوق های سرمایه گذاری بورس نام صندوق سرمایه گذاری ارزش کاوان آینده متعلق به کارگزاری بورس بیمه ایران در بین برترین صندوق های سهامی و گنجینه الماس بیمه دی در بین برترین صندوق ها با درآمد ثابت نسبت به سود سپرده بانکی و اوراق به چشم می خورد.

به گزارش اقتصادناب، سایت سیگنال در گزارشی از بازده ۱۰صندوق های سرمایه گذاری بورس گزارشی منتشر کرده است. در این میان نام صندوق سرمایه گذاری ارزش کاوان آینده متعلق به کارگزاری بورس بیمه ایران در بین برترین صندوق های سهامی و گنجینه الماس بیمه دی در بین برترین صندوق ها با درآمد ثابت نسبت به سود سپرده بانکی و اوراق به چشم می خورد.

در میانگین بازدهی در سال ۹۸ برای صندوق های سرمایه گذاری سهامی ۱۸۵ درصد، صندوق های سرمایه گذاری مختلط ۱۱۰ درصد، صندوق های سرمایه گذاری درآمد ثابت ۲۵ درصد و برای صندوق های سرمایه گذاری طلا ۳۱ درصد بود.

| نوع صندوق سرمایه گذاری | میانگین درصد بازدهی سال ۹۸ |

| سهامی | ۱۸۵ |

| مختلط | ۱۱۰ |

| درآمد ثابت | ۲۵ |

| طلا | ۳۱ |

| میانگین کل | ۸۷.۷ |

با وجود انواع مختلف صندوق های سرمایه گذاری در کشور، میانگین بازدهی کل صندوق ها در سال ۹۸ معادل ۸۷.۷ درصد بود. این بازدهی در حالی است که تورم سال ۹۸ حدود ۴۰ درصد گزارش شده است. همچنین بالاترین نرخ سود سپرده در سیستم بانکی نیز ۲۰ درصد بوده است.

ماجرای بازار سرمایه و سال ۹۸

سال ۹۸ برای بازار سرمایه ایران پر از اتفاقات ریز و درشت بود که نهایتا با رشدی بزرگ همراه شد. رکوردزنی های متوالی بازار بورس از نگاه بسیاری از کارشناسان و تحلیلگران فوق العاده شگفت انگیز و رویایی بود.

رشد ۱۸۷ درصدی شاخص کل و ۴۵۸ درصدی شاخص هم وزن به عنوان دو معیار اصلی از وضعیت بازار سرمایه، نشان دهنده بازدهی بالای بازار بورس بوده است. تفاوت زیاد بین بازدهی شاخص کل و شاخص هم وزن نشان می دهد که شرکت های کوچک در سال ۹۸ بازدهی بهتری از شرکت های بزرگ داشته اند.

| عنوان شاخص | درصد بازدهی سال ۹۷ | درصد بازدهی سال ۹۸ |

| شاخص کل بورس | ۸۵ | ۱۸۷ |

| شاخص کل هم وزن | ۹۰ | ۴۵۸ |

با مقایسه شاخص ها در سال های ۹۷ و ۹۸ می توان به رشد شگفت انگیز بازار بورس در سال ۹۸ پی برد.

در ابتدای سال ۹۸ شاخص کل بورس، کار خود را با ۱۷۸ هزار واحد شروع کرد و در انتهای سال با رشد ۳۳۵ هزار واحدی کانال های پیش رو را یکی پس از دیگری درنوردید و با ۵۱۳ هزار واحد به کار خود پایان داد.

در سال ۹۸ بازدهی بالای بورس باعث شد تا بسیاری از افراد تازه وارد به سرمایه گذاری در بازار بورس علاقه مند شوند. بررسی ها نشان می دهد که به فعالان بازار بورس در سال ۹۸ حدود یک میلیون و دویست هزار نفر اضافه شده است.

میزان مشارکت سرمایه گذاران در عرضه های اولیه که همواره بیشترین درصد مشارکت را به نام خود ثبت می کنند حاکی از افزایش تعداد بالای کد های بورسی ست. برای مثال اولین عرضه اولیه سال ۹۸ مربوط به شرکت سرمایهگذاری صدر تأمین (تاصیکو) بود که ۴۲۷۵۲۷ کد بورسی در آن مشارکت کردند و آخرین عرضه اولیه سال ۹۸ مربوط به شرکت تامین سرمایه ملت (تملت) بود که در آن ۱۶۸۱۵۲۹ کد بورسی حضور داشتند. اختلاف بین تعداد کد های بورسی مشارکت کننده در اولین و آخرین عرضه اولیه سال نود و هشت ۲۹۳ درصد است.

ارزش معاملات بورس در سال ۹۸ رشد ۲۳۰ درصدی را تجربه کرد. حجم نقدینگی تازه وارد شده به بازار مهمترین دلیل این مسئله مطرح شده است. افزایش ورود نقدینگی یکی از رکورد های مهم در سال ۹۸ برای بازار بورس ارزیابی میشود. رشد ارزش معاملات بازار سرمایه به طوری بود که ارزش بورس در سال ۹۸ بیشتر از ۲.۶ برابر شد.

عملکرد انواع صندوق های سرمایه گذاری در سال ۹۸ چگونه بود؟

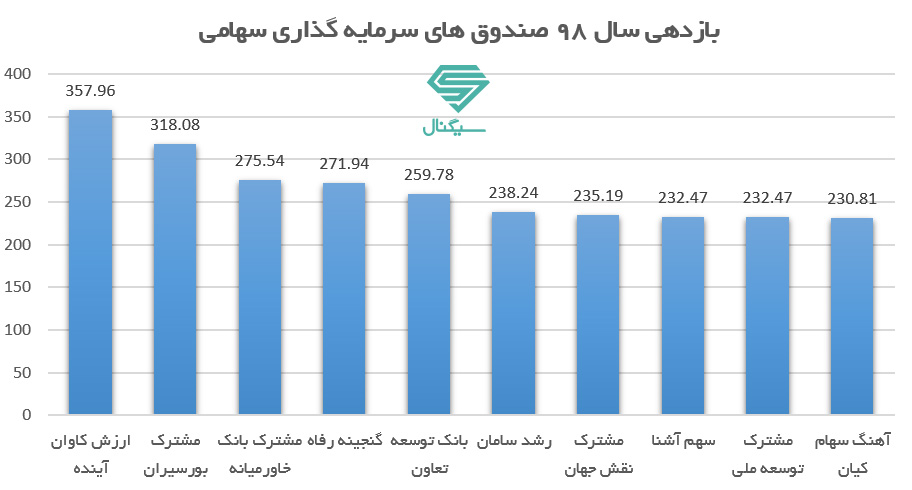

- صندوقهای سرمایهگذاری « ارزش کاوان آینده »، « مشترک بورسیران »، « مشترک بانک خاورمیانه »، « گنجینه رفاه » و « بانک توسعه تعاون » بیشترین بازدهی سالانه را بین صندوق سرمایهگذاری در سهام کشور کسب کردند.

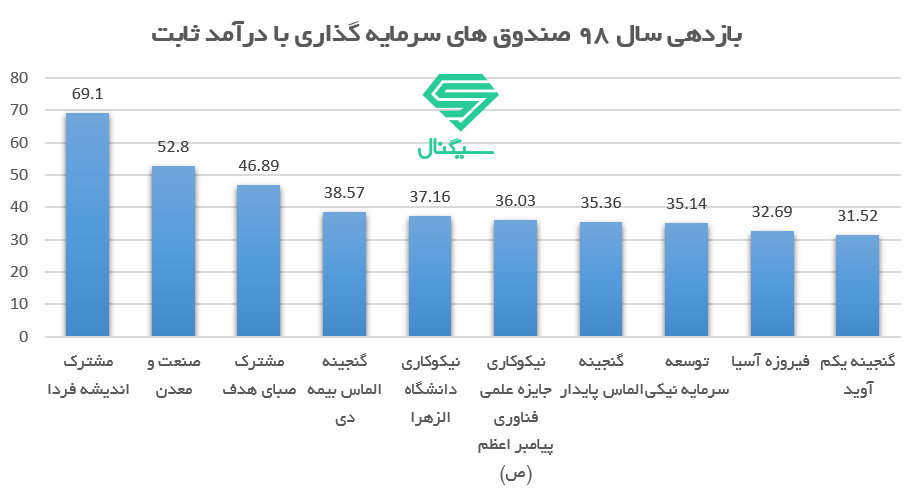

- علاوه بر این، در گروه صندوقهای سرمایهگذاری با درآمد ثابت نیز به ترتیب صندوقهای « مشترک اندیشه فردا »، « صنعت و معدن »، « مشترک صبای هدف »، « گنجینه الماس بیمه دی » و « نیکوکاری دانشگاه الزهرا » بالاترین بازده یکساله منتهی به ۲۹ اسفندماه ۹۸ را کسب کردند.

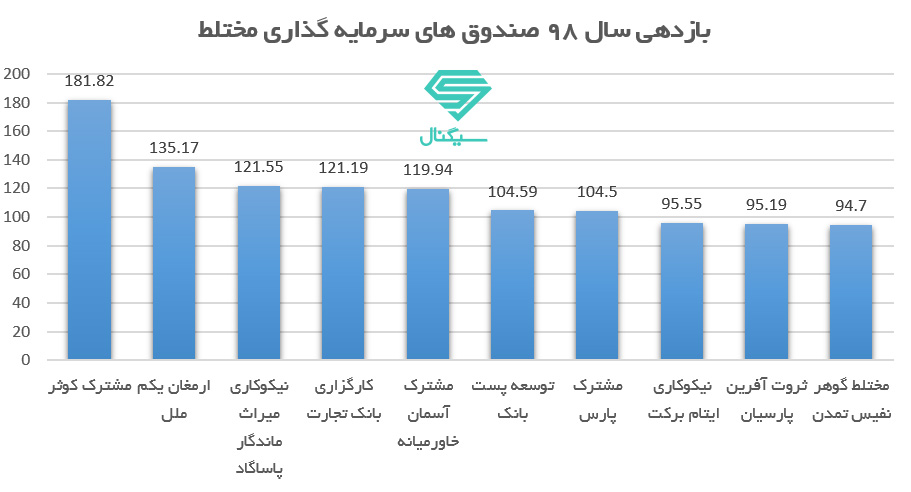

- طی مدت مذکور، در گروه صندوقهای سرمایهگذاری مشترک مختلط به ترتیب صندوقهای « مشترک کوثر »، « ارمغان یکم ملل »، « نیکوکاری میراث ماندگار پاساگاد »، « کارگزاری بانک تجارت » و « مشترک آسمان خاورمیانه » بالاترین بازدهی را به خود اختصاص دادند.

- صندوقهای « هستی بخش آگاه »، « آسمان آرمانی سهام »، « سپهر کاریزما »، « توسعه اندوخته آینده » و « تجارت شاخصی کاردان » بالاترین بازدهی یکساله منتهی به ۲۹ اسفند ۹۸ گروه صندوقهای قابل معامله در بورس را به خود اختصاص دادند.

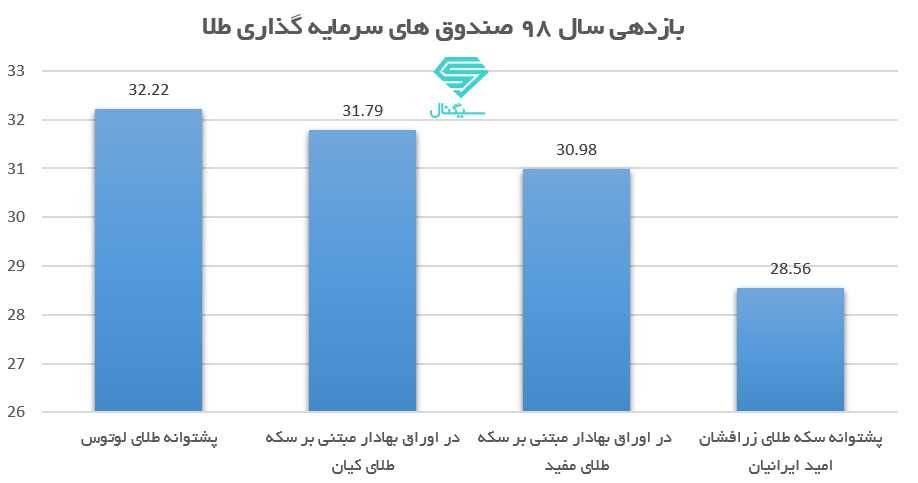

- گروه صندوق های سرمایه گذاری طلا در مقایسه با سایر گروه های صندوق افت و خیز بیشتری داشتند. بازدهی شش ماهه این صندوق ها بسیار کم و بعضا منفی بود اما در شش ماهه دوم سال با رشد قیمت سکه و طلا توانستند بازدهی مثبتی کسب کنند. به گزارش سیگنال، در گروه صندوقهای سرمایهگذاری طلای قابل معامله در بورس به ترتیب صندوقهای «پشتوانه طلای لوتوس»، «در اوراق بهادار مبتنی بر سکه طلای کیان»، « در اوراق بهادار مبتنی بر سکه طلای مفید» و « پشتوانه سکه طلای زرافشان امید ایرانیان» بالاترین بازدهی یکساله را به خود اختصاص دادند.

بهترین و پربازده ترین صندوق های سرمایه گذاری در سال ۹۸

در این گزارش به بررسی بهترین صندوق های سرمایه گذاری از نظر سودسازی و میزان بازدهی می پردازیم و بهترین صندوق های سرمایه گذاری در سال ۹۸ را مورد بررسی قرار می دهیم.

یکی از راه های انتخاب مطلوب برای سرمایه گذاری، بررسی عملکرد گذشته است. از همین رو در سیگنال گزارشات تحلیلی صندوق های سرمایه گذاری را برای مخاطبان گرامی تهیه می کنیم.

در این گزارش برترین صندوق های سرمایه گذاری بر اساس آخرین اطلاعات سالانه منتهی به تاریخ ۲۹ اسفندماه سال ۱۳۹۸ مشخص شده اند. صندوق های سرمایه گذاری در چهار طبقه اصلی ، شامل صندوق های با درآمد ثابت، صندوق های سهامی، صندوق های مختلط و صندوق های طلا تقسیم بندی شده اند.

۱۰ صندوق سرمایه گذاری برتر درآمد ثابت در سال ۹۸

برترین صندوقهای بادرآمد ثابت در سال ۹۸ توانستند با کسب بازدهی ۴۱.۵ درصد به طور متوسط از سایر صندوق ها بالاتر قرار بگیرند و ارزش سرمایه مشتریان شان را در مقابل تورم حفظ کنند. البته انتظار بازده از صندوق های با درآمد ثابت به دلیل ماهیت آنها سودی در محدوده ۲۰ درصد سیستم بانکی و اوراق بدهی کشور است. چرا که صندوقهای با درآمد ثابت بیشترین درصد سرمایهگذاری را در اوراق بهادار با درآمد ثابت و سپرده بانکی انجام می دهند و سبد سهام بسیار کوچکی می توانند داشته باشند.

کسب سود دو برابری در برترین صندوق های درآمد ثابت نسبت به سود سپرده بانکی و اوراق، از عملکرد به مراتب قوی تر این صندوق ها حکایت دارد. همچنین طبق آخرین اطلاعات از بازدهی تمام صندوق های سرمایه گذاری با درآمد ثابت، میانگین بازدهی آنها در سال ۹۸ حدود ۲۵ درصد برآورد شده است.

| رتبه | نام صندوق | درصد بازدهی سال ۹۸ |

| اول | مشترک اندیشه فردا | ۶۹.۱۰ |

| دوم | صنعت و معدن | ۵۲.۸۰ |

| سوم | مشترک صبای هدف | ۴۶.۸۹ |

| چهارم | گنجینه الماس بیمه دی | ۳۸.۵۷ |

| پنجم | نیکوکاری دانشگاه الزهرا | ۳۷.۱۶ |

| ششم | نیکوکاری جایزه علمی فناوری پیامبر اعظم (ص) | ۳۶.۰۳ |

| هفتم | گنجینه الماس پایدار | ۳۵.۳۶ |

| هشتم | توسعه سرمایه نیکی | ۳۵.۱۴ |

| نهم | فیروزه آسیا | ۳۲.۶۹ |

| دهم | گنجینه یکم آوید | ۳۱.۵۲ |

در صندوق های با درآمد ثابت کمترین بازدهی به صندوق نیکوکاری ورزشی پرسپولیس تعلق داشت که با سود ۴.۸ درصدی همراه بود.

۱۰ صندوق سرمایه گذاری برتر سهامی در سال ۹۸

صندوق های سرمایه گذاری سهامی همگام با رشد بازار بورس در سال ۹۸ توانستند بالاترین بازدهی را کسب کنند.

در حالی که شاخص کل بورس تهران در سال ۹۸ بازدهی ۱۸۷ درصدی را به ثبت رساند، ۴۰ درصد از صندوق های سرمایه گذاری سهامی توانستند عملکردی بهتر از شاخص کل بورس داشته باشند و بازدهی بیشتری برای سرمایه گذاران خود به ارمغان بیاورند.

۱۰ صندوق سهامی برتر در سال ۹۸ عملکرد درخشانی داشتند و به طور میانگین ۲۶۵ درصد بازدهی کسب کردند. این در حالی ست که بازدهی شاخص کل بورس ۱۸۷ درصد بوده است. به عبارت دیگر ده صندوق برتر سهامی توانسته اند با مدیریت منابع خود در سهام، ۴۱ درصد بهتر از میانگین رشد بازار، بازدهی کسب کنند.

طبق آخرین اطلاعات از بازدهی های تمام صندوق های سرمایه گذاری سهامی، میانگین بازدهی آنها در سال ۹۸ حدود ۱۸۵ درصد برآورد شده است.

| رتبه | نام صندوق | درصد بازدهی سال ۹۸ |

| اول | ارزش کاوان آینده | ۳۵۷.۹۶ |

| دوم | مشترک بورسیران | ۳۱۸.۰۸ |

| سوم | مشترک بانک خاورمیانه | ۲۷۵.۵۴ |

| چهارم | گنجینه رفاه | ۲۷۱.۹۴ |

| پنجم | بانک توسعه تعاون | ۲۵۹.۷۸ |

| ششم | رشد سامان | ۲۳۸.۲۴ |

| هفتم | مشترک نقش جهان | ۲۳۵.۱۹ |

| هشتم | سهم آشنا | ۲۳۲.۴۷ |

| نهم | مشترک توسعه ملی | ۲۳۲.۴۷ |

| دهم | آهنگ سهام کیان | ۲۳۰.۸۱ |

در بین برترین صندوق های سهامی “صندوق ارزش کاوان آینده” پدیده امسال بود . در نیمه دوم سال ۹۸ تحرکات خوبی در عملکرد این صندوق دیده شد و کارشناسان سیگنال در آذرماه ۹۸ ضمن معرفی این صندوق به بررسی پرتفوی سرمایه گذاری آن پرداختند

تحلیل پرتفوی صندوق ارزش کاوان آینده

بازدهی صندوق ارزش کاوان آینده از زمان معرفی سیگنال تا پایان سال ۹۸ بیش از ۸۵ درصد بوده است. صندوق مشترک ارزش کاوان آینده در سال ۹۸ حدود ۳۵۷ درصد سود نصیب سرمایهگذاران کرد.

بررسی پرتفوی این صندوق نشان داده است که ۹۶ درصد از دارایی های صندوق به سهام اختصاص یافته است. اولویت صندوق ارزش کاوان آینده در انتخاب صنایع به ترتیب، سرمایه گذاری ها، محصولات غذایی و معدنی بوده است. البته بخش عمده ای از سرمایه گذاری صندوق که حدود ۵۲ درصد می باشد در سایر صنایع سرمایه گذاری شده است.

یکی دیگر از برترین صندوقهای سهامی صندوق مشترک بورسیران بود که در سال گذشته به سودی بالغ بر ۳۱۵ درصد دست یافت. بورسیران تقریبا در تمامی گزارشات صندوق های سهامی سایت سیگنال در سال ۹۸ در فهرست برترین ها قرار داشت. در بررسی پرتفوی صندوق مشترک بورسیران ۹۷ درصد به سهام و ۲ درصد به وجه نقد اختصاص یافته است. سهام شرکت های بانکی بیشترین حجم پرتفوی این صندوق را به مقدار ۲۱ درصد در بر گرفته است و صنایع فلزات اساسی، محصولات شیمیایی و لاستیک و پلاستیک، دیگر صنایع برتر در آن هستند.

دو صندوق گنجینه رفاه و مشترک بانک خاورمیانه نیز هر کدام سال ۹۸ را با ثبت بازدهی بیش از ۲۷۰درصدی به پایان رساندند و در فهرست ده صندوق برتر سال ۹۸ جای گرفتند. همچنین صندوق بانک توسعه تعاون با ثبت بازدهی ۲۵۹ درصدی و صندوقهای مشترک رشد سامان، مشترک نقشجهان، سهم آشنا، مشترک توسعه ملی و آهنگ سهام کیان نیز با ثبت بازدهی بیش از ۲۳۰ درصدی در جایگاه های بعدی برترین صندوق های سهامی ایستادند.

این درحالی است که ضعیفترین صندوق سهامی در سال گذشته، صندوق مشترک سبحان بود که بازدهی ۹۹.۲۵ درصدی داشت.

۱۰ صندوق سرمایه گذاری برتر مختلط در سال ۹۸

صندوقهای مختلط نیز در سال ۹۸ عملکرد خوبی داشتند. میانگین بازدهی تمام صندوق های مختلط در سال ۹۸ حدود ۱۱۰ درصد بوده است. این در حالی است که میانگین بازدهی ده صندوق مختلط برتر ۱۱۷ درصد برآورد شد. این اختلاف پایین نشان می دهد که عملکرد صندوق های مختلط از سایر گروه های صندوق پایدارتر بوده است.

صندوق های مختلط در دارایی های خود از نظر سهام و اوراق با درآمد ثابت، توازنی منطقی ایجاد می کنند و در نتیجه عملکرد متعادل تری از نظر ریسک و بازده دارند.

همان طور که در جدول بالا مشاهده می شود هیچ کدام از صندوق های مختلط بازار سرمایه نتوانسته اند بازدهی بالاتری از شاخص کل بورس بدست بیاورند. این امر برای این نوع صندوق ها که معمولا برای افراد با سطح ریسک متوسط پیشنهاد می شود، کاملا طبیعی ست. در واقع صندوق های مختلط میانگینی از سود صندوق های سهامی و با درآمد ثابت را نمایش می دهند.

در این نوع از صندوقها کمترین بازدهی به صندوق نیکوکاری بانک گردشگری تعلق گرفت که با سود بیش از ۲۱ درصدی همراه بود.

پربازده ترین صندوق های سرمایه گذاری طلا در سال ۹۸

صندوقهای سرمایهگذاری قابلمعامله مبتنی بر طلا پرتلاطم ترین نوع صندوق ها در بازار سرمایه سال ۹۸ بودند.

بعد از رشد قیمت طلا در سال ۹۷ ، قیمت ها در سال ۹۸ افت کرد و قیمت سکه و طلا پایین آمد. همین امر در بازدهی صندوق های طلا که بالاترین سرمایه گذاری شان را در گواهی سپرده سکه طلا انجام می دهند نیز تاثیر گذار بود. اما پس از شش ماه افول و بازدهی منفی، بار دیگر قیمت سکه و طلا به تکاپو افتاد و تا پایان سال رشدی در حدود ۳۰ درصد داشت. صندوق های طلا نیز همین مقدار بازدهی را به نمایش گذاشتند.

| رتبه | نام صندوق | درصد بازدهی سال ۹۸ |

| اول | پشتوانه طلای لوتوس | ۳۲.۲۲ |

| دوم | در اوراق بهادار مبتنی بر سکه طلای کیان | ۳۱.۷۹ |

| سوم | در اوراق بهادار مبتنی بر سکه طلای مفید | ۳۰.۹۸ |

| چهارم | پشتوانه سکه طلای زرافشان امید ایرانیان | ۲۸.۵۶ |

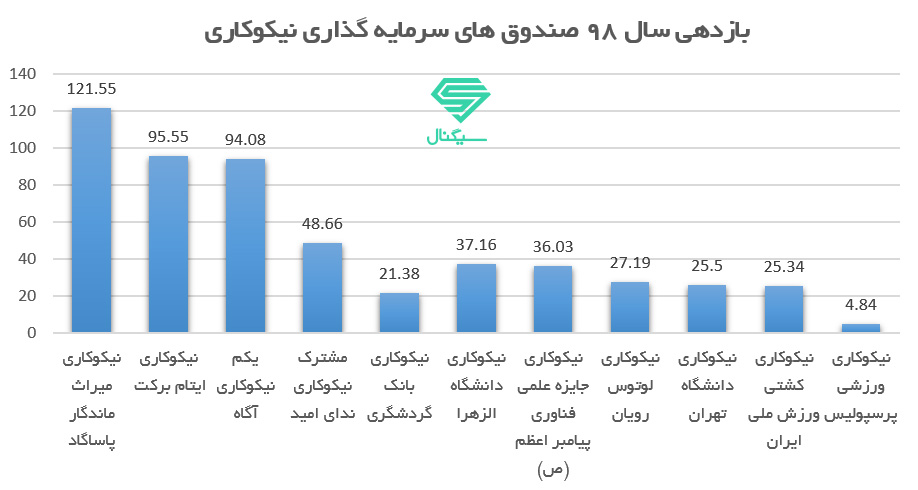

بهترین صندوق های سرمایه گذاری نیکوکاری در سال ۹۸

یازده صندوق نیکوکاری در گروه صندوق های سرمایه گذاری فعال هستند که هدف آنها به غیر از انتفاع و کسب سود، مقاصد نیکوکارانه و خیرخواهانه نیز می باشد. در این صندوق ها سرمایه گذار می تواند همه یا بخشی از سود کسب شده توسط صندوق را به امور نیکوکارانه واگذار کند. صندوق های نیکوکاری موظف اند به صورت منظم عملکرد اجرایی خود از نحوه خرجکرد سرمایه در امور نیکوکارانه را ارائه کنند.

بازدهی تمام صندوق های سرمایه گذاری نیکوکاری در سال ۹۸ از این قرار است:

| رتبه | نام صندوق | نوع صندوق | درصد بازدهی سال ۹۸ |

| اول | نیکوکاری میراث ماندگار پاساگاد | مختلط | ۱۲۱.۵۵ |

| دوم | نیکوکاری ایتام برکت | مختلط | ۹۵.۵۵ |

| سوم | یکم نیکوکاری آگاه | مختلط | ۹۴.۰۸ |

| چهارم | مشترک نیکوکاری ندای امید | سهامی | ۴۸.۶۶ |

| پنجم | نیکوکاری بانک گردشگری | مختلط | ۲۱.۳۸ |

| ششم | نیکوکاری دانشگاه الزهرا | درآمد ثابت | ۳۷.۱۶ |

| هفتم | نیکوکاری جایزه علمی فناوری پیامبر اعظم (ص) | درآمد ثابت | ۳۶.۰۳ |

| هشتم | نیکوکاری لوتوس رویان | درآمد ثابت | ۲۷.۱۹ |

| نهم | نیکوکاری دانشگاه تهران | درآمد ثابت | ۲۵.۵ |

| دهم | نیکوکاری کشتی ورزش ملی ایران | درآمد ثابت | ۲۵.۳۴ |

| یازدهم | نیکوکاری ورزشی پرسپولیس | درآمد ثابت | ۴.۸۴ |

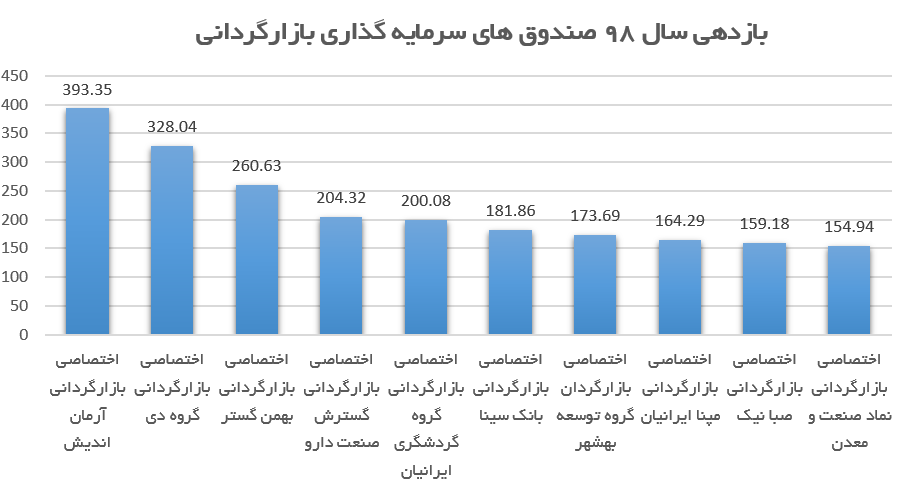

بهترین و پربازده ترین صندوق های سرمایه گذاری بازارگردانی در سال ۹۸

شاید بتوان گفت صندوق های بازارگردانی از میان گروه صندوق ها، متفاوت ترین نوع هستند. چرا که این صندوق ها وظیفه بازارگردانی سهام خاصی را به عهده دارند و هدف آنها از فعالیت در بازار سرمایه متعادل کردن قیمت ها و روان تر شدن معاملات است. صندوق های بازارگردانی حقوقی های بزرگ بازار هستند و افراد حقیقی خرد نمی توانند مستقیما در آنها سرمایه گذاری کنند.

بازدهی صندوق های سرمایه گذاری بازارگردانی در سال ۹۸ از این قرار است:

| رتبه | نام صندوق | درصد بازدهی سالانه |

| اول | اختصاصی بازارگردانی آرمان اندیش | ۳۹۳.۳۵ |

| دوم | اختصاصی بازارگردانی گروه دی | ۳۲۸.۰۴ |

| سوم | اختصاصی بازارگردانی بهمن گستر | ۲۶۰.۶۳ |

| چهارم | اختصاصی بازارگردانی گسترش صنعت دارو | ۲۰۴.۳۲ |

| پنجم | اختصاصی بازارگردانی گروه گردشگری ایرانیان | ۲۰۰.۰۸ |

| ششم | اختصاصی بازارگردانی بانک سینا | ۱۸۱.۸۶ |

| هفتم | اختصاصی بازارگردان گروه توسعه بهشهر | ۱۷۳.۶۹ |

| هشتم | اختصاصی بازارگردانی مپنا ایرانیان | ۱۶۴.۲۹ |

| نهم | اختصاصی بازارگردانی صبا نیک | ۱۵۹.۱۸ |

| دهم | اختصاصی بازارگردانی نماد صنعت و معدن |