بررسی تفاوتهای بازار سهام از قله ۱۳۹۹ تا قله ۱۴۰۲

رشد بورس با محرک تورم؟

به گزارش خبرگزاری ، به نظر میرسد با توجه به شواهد آماری در شرایط کنونی شاخص کل در وضعیت حبابی قرار ندارد، شاخص ریزشهایی مانند سال ۹۹ را تجربه نخواهد کرد و در کوتاهمدت پتانسیل رشد نیز دارد.

اسکار وایلد، نویسنده بزرگ ایرلندی جملهای دارد که اندکی تامل پیرامون آن ما را به سمت مفهومی بهنام حباب در بازارهای مالی سوق میدهد. وایلد میگوید: این روزها مردم قیمت همهچیز را میدانند، ولی ارزش هیچچیز را نمیدانند. سرمایهگذاران در بازارهای مالی برای خرید داراییهای مختلف پول پرداخت میکنند تا به امید کسب انتفاع در روزها، ماهها و سالهای آتی از بازدهی خلقشده توسط دارایی خریداریشده بهرهمند شوند.

برخی مواقع در برخی بازارها حباب قیمتی شکل میگیرد، یعنی قیمت یک دارایی از ارزش ذاتی آن فاصله میگیرد. بورس تهران در سال۹۹ نیز گرفتار حباب شد و شاخصکل بورس تهران تا سطح ۲میلیون و ۱۰۰هزارواحدی پیشروی کرد. شاخصکل در سالجاری نیز پس از جبران ریزش سال۹۹ به سطح ۳/ ۲میلیون واحدی رسیدهاست. حال در این اثنا سوالی که در ذهن سرمایهگذاران شکلگرفته این است که آیا شاخصکل به مانند سال۹۹ گرفتار حباب شدهاست یا خیر؟

ارزش ذاتی

ارزش ذاتی در علم مالی به ارزش واقعی یک دارایی یا سهام یک شرکت گفته میشود. تعیین ارزش ذاتی داراییهای مختلف کار دشواری است و یک موضوع تخصصی است. بر اساس بررسی تمامی ابعاد دارایی، کسبوکار و شرکت موردنظر از جمله تجزیه و تحلیل صورتهای مالی، ارزش ذاتی تعیین میشود. اگر گروهی از مردم را که صرفا در پیکهای قیمتی در بازارها و با مشاهده فضای رونق و برای استفاده از نوسانهای قیمتی وارد بازارها میشوند را فاکتور بگیریم، سرمایهگذاران عقلایی بهدنبال خرید داراییهایی هستند که کمتر از ارزش ذاتی خود در بازار معامله میشوند. معمولا در برهههای زمانی مختلف بنا به دلایل گوناگون قیمت داراییها از ارزش ذاتی خود فاصله میگیرد، اما در بلندمدت قیمت داراییها به سمت ارزش ذاتی خود حرکت میکند. در علم مالی گفته میشود که ارزش یک داراییبرابر است با ارزش فعلی جریانات آتی یک دارایی، یعنی در محاسبه ارزش ذاتی سهام یک شرکت، علاوهبر اینکه ارزش داراییهای فعلی شرکت درنظر گرفته میشود، سودآوری آتی و منافعی که داراییهای آتی شرکت نیز خلق خواهند کرد در محاسبات لحاظ خواهد شد.

در تئوریهای مالی بر این نکته تاکید میشود که اگر قیمت بازاری یک دارایی یا سهام یک شرکت، پایینتر از ارزش ذاتی آن باشد، در بلندمدت قیمت آن دارایی افزایش خواهد یافت تا به ارزش ذاتی خود برسد، معمولا سرمایهگذاران به دلیل انتظار افزایش قیمت در روزها و ماههای آتی اقدام به

اگر قیمت بازاری یک دارایی یا سهام یک شرکت، بالاتر از ارزش ذاتی آن باشد، در بلندمدت قیمت آن دارایی کاهش خواهد یافت تا به ارزش ذاتی برسد، سرمایهگذاران به دلیل انتظار کاهش قیمت در آینده اقدام بهفروش اینگونه از داراییها میکنند تا از کاهش ارزش دارایی موردنظر مصون بمانند.

مفهوم حباب در بازارهای مالی

زمانیکه قیمت یک دارایی از ارزش ذاتی و واقعی آن فاصله میگیرد، اصطلاحا گفته میشود که دارایی موردنظر دارای حباب قیمتی است. در بازارهای مالی با دو نوع حباب قیمتی مواجه هستیم؛ هنگامی که قیمت یک دارایی، پایینتر از ارزش ذاتی آن است، اصطلاحا گفته میشود که دارایی موردنظر دارای حباب منفی است. هنگامی که قیمت یک دارایی بیش از ارزش ذاتی آن باشد، دارایی موردنظر دارای حباب مثبت است.

معمولا حبابها در بلندمدت ازبین میروند و مکانیزم و دستنامرئی بازار قیمتها را به سمت ارزش ذاتی سوق میدهد. حبابهای منفی در زمانی شکل میگیرد که عواملی مانع از آن میشوند تا قیمتهای یک بازار یا یک دارایی به سمت ارزش ذاتی حرکت کنند. عوامل ایجادکننده حباب مثبت نیز گوناگون است و خوشبینی بیش از حد و افراطی به آینده یک بازار و هیجانات کاذب موجبات شکلگیری حبابهای مثبت در بازارهای مختلف دارایی میشوند.

حباب در بازار سهام

به مانند سایر بازارها بورس تهران نیز در مقاطعی از تاریخ خود گرفتار حباب قیمتی شدهاست. شکلگیری حباب در بازاری مثل بورس به طرق مختلف انجام میگیرد. برخی مواقع کلیت بازار سهام گرفتار حباب میشود. (مثبت یا منفی) گاهی اوقات گروهی از سهمهای بازار دچار حباب میشود؛ مثلا امکان دارد سهمهای بزرگ بازار حباب داشته باشند یا سهام کوچک بازار با حباب همراه شود، یا در پارهای از موارد سهمهای یک صنعت خاص با حباب قیمتی همراه میشود و نهایتا در برخی اوقات نیز یک سهم خاص گرفتار حباب میشود.

عوامل مختلفی سبب شکلگیری حباب در بازار سهام میشوند، مثلا گاهی اوقات فعالیتهای سفتهبازانه بازیگران در برخی سهمها موجب بروز حباب مثبت میشود، یا خوشبینی بیش از حد پیرامون یک صنعت خاص باعث تشکیل حباب مثبت در آن صنعت میشود.

بعضی مواقع نیز کلیه متغیرهای اقتصاد کلان حکم به صعود یک بازار میدهند، اما عواملی رشد بازار را به تاخیر میاندازند و بهنوعی شاهد جاماندگی در آن بازار هستیم.

عینیترین مصداق موردی که گفته شد، وضعیت بورس تهران در سالگذشته بود که با وجود جهش قیمتی دلار و تورم موجود در جامعه و رشد قیمت در بازارهای موازی شاهد سکون و ثبات در بورس تهران بودیم، اما همگان بر این موضوع و سناریو معتقد بودند که مطمئنا بورس جاماندگی خود نسبت به سایر بازارها را جبران خواهد کرد و در اسفند سالگذشته و فروردین امسال همین ماجرا اتفاق افتاد و بورس تهران توانست دو ماه رویایی را پشتسر بگذارد.

حباب بورس تهران در سال۹۹

سال ۹۹ را میتوان یکی از عجیبترین و خاصترین سالهای تاریخ بورس تهران تلقی کرد. سلسله حوادثی که در این سالبهوقوع پیوست، موجب شد تا بازار سهام مجموعهای از اتفاقات سنگین و رنگین را به سهامداران تحمیل کند. در سال۹۷ هر دو شاخص اصلی بازار سهام تقریبا به یک اندازه رشد داشتند و شاخصکل بورس تهران با رشد ۵/ ۸۵درصد و شاخص هموزن نیز با ثبت بازدهی ۹/ ۹۰درصد همراه شد. در سال۹۸ تب خرید سهام داغتر شد و به تناسب این موضوع بازدهی شاخصها نیز از سال۹۷ بیشتر بود، اما تفاوتی که معاملات این سالبا سال۹۷ داشت، در استقبال عجیب و غریب از سهمهای کوچکتر و با ارزش بازار پایین بورس تهران بود که سبب شد نماگر هموزن با ثبت رشد ۱/ ۴۳۷درصدی گوی سبقت را از شاخصکل بورس تهران برباید و شاخصکل نیز در این سال با رشد ۱۸۷درصدی همراه شد. فشار تقاضا در بورس تهران در این سالبه سمت سهام کوچکتر بازار رفت و سبب شد قیمت برخی سهمهای کوچک در بازار بعضا در آن سالبیش از ۱۰برابر شوند.

تنور داغ تقاضا در معاملات سال۹۹ نیز همچنان بهگرمی و حرارت سال۹۸ بود و شاخصکل بورس تهران تا سقف ثبتشده در ۲۰ مرداد آن سال رشد ۳۱۰درصدی را ثبت کرد. از بهار سال۹۹، با ظهور نشانههایی در کلیت بازار سهام، وجود حباب قیمتی در اکثر صنایع و سهمهای بورس تهران مشهود بود و بسیاری از تحلیلگران اقتصادی در آن مقطع اعتقاد داشتند که اگر بازار تغییر روند دهد، مطمئنا ریزش همهجانبه و دستهجمعی قیمتها را شاهد خواهیم بود.

از ۲۰مرداد ریزش تاریخی شاخصکل بورس تهران آغاز شد و شاخصکل بورس تهران در بدترین حالت از سقف تاریخی خود افت ۹/ ۴۷درصدی را ثبت کرد، پس از آن نماگر اصلی بازار سهام بارها شانس خود را برای دستیابی مجدد به قله قبلی ازدست رفته امتحان کرد، اما هربار عواملی مانع از آن شدند تا شاخصکل مجددا به قله قبلی بازگردد. جاماندگی کلیت بورس تهران نسبت به رشد قیمت دلار و تورم باعث شد از اوایل اسفند سالگذشته رشد جدی در کلیت بازار سهام شروع شود و روند قیمت سهام در تالار شیشهای بهگونهای پیشرفت که نهایتا در ۱۵فروردین سالجاری بالاخره شاخصکل بورس تهران پس از ۳۱ماه معاملاتی توانست قله قبلی را مجددا فتح کند.

شاخصکل کانال ۲میلیون و ۱۰۰هزارواحدی را فتح کرد و ۱۰درصد نیز از سطح مذکور رشد داشته است. با توجه به تجربه تاریخی، در اذهان برخی سرمایهگذاران شاخص ۱/ ۲میلیونواحدی سال۹۹ تداعی شد و تعدادی از سرمایهگذاران این سوال را مطرح میکردند که آیا بازار سهام مجددا گرفتار ریزشهایی در مقیاس سال۹۹ خواهد شد یا خیر؟

دماسنج دلاری بازار سهام

دلار یکی از مهمترین متغیرهای اثرگذار بر روی بازار سهام در طول تاریخ بوده و بورس تهران همواره سعی در تطبیق خود با روند نوسانهای آمریکایی داشته است. قیمت دلار از دو جنبه بر معاملات بازار سهام اثر میگذارد، اول اینکه فروشهای صادراتی شرکتها با رشد قیمت دلار به نرخهای بالاتری ارتقا مییابند.

افزون بر عامل یادشده افزایش قیمت دلار و تورم موجود در جامعه، قیمت اسمی داراییهای شرکتها را بالا میبرد که به تناسب این موضوع باید شاهد تغییر در قیمت سهام شرکتها نیز باشیم.

در ۲۰ مرداد سال۹۹ که شاخصکل بورس تهران در سقف تاریخی خود قرار داشت، قیمت اسکناس آمریکایی در کانال ۲۱هزارتومان قرار داشت، اما در حالحاضر که شاخصکل در کانال ۲میلیون و ۳۰۰هزارواحدی قرار دارد، دلار در کانال ۵۱هزارتومان معامله میشود. همانطور که از اعداد و ارقام نیز پیداست.

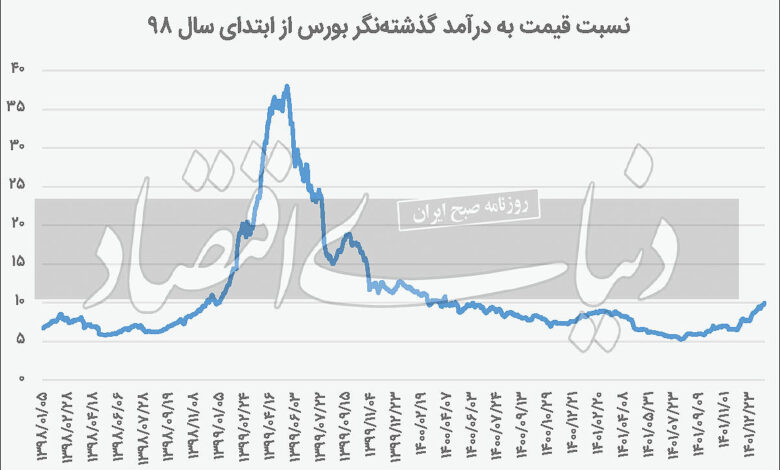

نسبت قیمت به درآمد گذشتهنگر

بررسی نسبت قیمت به درآمد گذشتهنگر بورس از ابتدای سال۸۸ بیانگر این است که میانگین بلندمدت P/ E TTM بازار سهام در ۱۳سالاخیر بدون احتساب معاملات سال۹۹ در محدوده ۸۰/ ۷ قرار دارد.

دلیل خارجکردن سال۹۹ از محاسبات، وضعیت عجیب و غریب معاملات سهام در آن سالاست که با لحاظ ارقام این سالمطمئنا میانگین بلندمدت دچار تفاوت معناداری میشود.

این نسبت در آخر فروردین سالجاری به نزدیکیهای ۱۰واحد رسیدهاست. البته بررسی نسبت قیمت به درآمد آیندهنگر بازار سهام (P/ E FORWARD) این پیام را به سرمایهگذاران مخابره میکند که این نسبت در مقایسه با میانگین بلندمدت تاریخی خود در ارقام پایینتری قرار دارد.

ارزش دلاری بورس

ارزش دلاری بازار سهام در ۲۰ مرداد سال۹۹ به رقم عجیب ۳۶۸میلیارد دلار رسیده بود. بررسی میانگین بلندمدت این نسبت نیز گویای این موضوع است که میانگین ارزش دلاری بازار در ۲۰ سالاخیر در حوالی عدد ۱۷۵میلیارد دلار قرار داشته است.

با رشد اخیر بازار سهام ارزش دلاری بازار سهام به حدود ۱۶۰میلیارد دلار رسیده که همچنان از میانگین بلندمدت تاریخی خود پایینتر است، بنابراین بین شاخص ۳/ ۲میلیون واحدی اکنون و ۱/ ۲میلیونواحدی این تفاوت فاحش نیز بهچشم میخورد؛ در واقع رشد قیمت دلار نسبت به مرداد ۹۹، شاخص بیش از ۲میلیون در سالجاری را توجیه میکند.

شایان ذکر است که اثر شرکتهای جدیدی که در این مدت در بازار سهام عرضه اولیه آنها صورتگرفته، لحاظ نشدهاست.

تعدیل بورس با تورم

همچنین بررسی روند شاخصکل بورس تهران از ابتدای سال۹۹ نشان میدهد با اینکه در سالجاری شاخصکل توانست سقف تاریخی اسمی خود در سال۹۹ را مجددا فتح کند، اما وقتی به سراغ بازدهی واقعی شاخص میرویم و این شاخص را با پارامتری بهنام تورم که بخشی از سود اسمی سرمایهگذار را به خود اختصاص میدهد مقایسه میکنیم، میبینیم که شاخصکل با لحاظکردن تورم ۳ سالاخیر با سقف سال۹۹ تفاوت فاحشی دارد و رشد اخیر بازار سهام در دو ماه اخیر توانسته بخشی از این شکاف و افت را جبران کند.

بنابراین با توجه به مقایسههای صورتگرفته متغیرهای حبابسنج بازار سهام میتوان اینچنین استنباط کرد که این پارامترها به سمت میانگینهای بلندمدت خود حرکت کردهاند. همانطور که اشاره شد رشد قیمت دلار و تورم عمومی جامعه شاخص ۲میلیونی امسال را توجیه میکند و مطمئنا شاخص در مقطع فعلی ریزشهایی مانند سال۹۹ را تجربه نخواهد کرد.

منبع: دنیای اقتصاد