با بایدن یا بی بایدن مساله این است! / سال سخت ۱۴۰۰ برای صنعت بیمه از نگاه چهار مدیر ارشد بیمه ای

به گزارش اقتصادناب، اقتصاد دهه های اخیر بخصوص دهه ۹۰ در تنگنای بسیاری از عوامل قرار داشت. تحریم تنها یکی از این عوامل بود. و در انتها کرونا هم به همه تنگناها اضافه شد. حالا با شرایط جدید حاکم بر جهان، معادلات طبعا تفاوت خواهد کرد. درکنار تنگنا ها وریسک ها برونزای صنعت بیمه عوامل درونزایی هم وجود داشتند و دارند که مانع توسعه این صنعت شده اند که در قالب ریسک های درونزا دسته بندی می شوند،. نمونه ها کم نیستند. در عین حال نباید از یاد برد که ریسک های درونزار و برونزا کاملا در هم تنیده اند. چرا که بیمه بخشی از اکوسیستم اقتدصاد است. وقتی از اکوسیستم حرف می زنیم صحبت از اجزای زنده ای است که با هم تعامل منفی و مثبت و تبادل اطلاعات دارند. بررسی آثار مثبت و منفی تعاملات و تبادلات درونی و برونی صنعت بیمه طی چهار سال آینده موضوع میزگرد «بیمه و اقتصاد در دوران بایدن و چشم انداز ۱۴۰۴ با تاکید بر ۱۴۰۰» است.

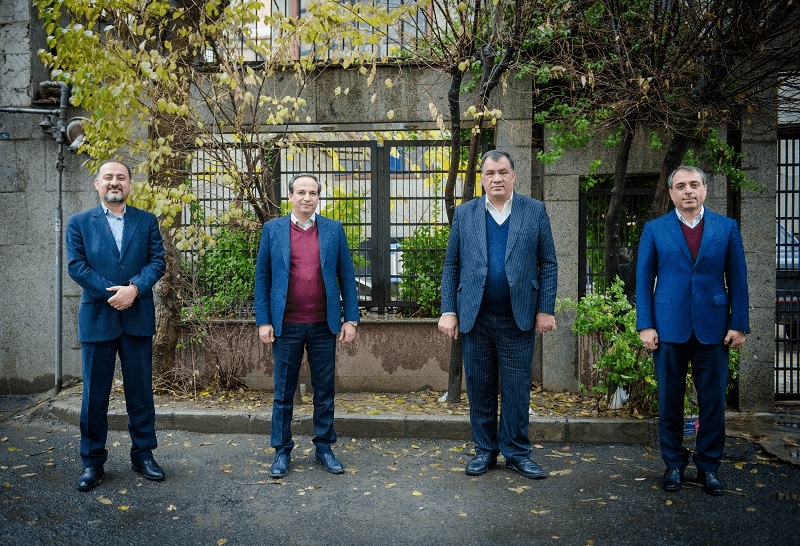

حجت بهاری فر، مدیرعامل شرکت بیمه ما، علی جعفری، مشاور رئیس کل در امور مالی، اسماعیل دلفراز، مدیرعامل شرکت بیمه ملت و محمدرضا کشاورز، مدیرعامل شرکت بیمه دی، میهمانان میزگرد هستند. قسمت اول متن میزگرد را با هم می خوانیم.

*آقای بهاریفر، جایگاه و رفتار صنعت بیمه را در اکوسیستم اقتصادی طی این سالها و سالهای پیش رو چگونه ارزیابی میکنید و اساساً بیان کنید عوامل خارجی و داخلی چه آثاری بر صنعت بیمه خواهند گذاشت؟

بهاریفر: صنعت بیمه طی چند سال اخیر تحت تأثیر تحریمهاست و همه امیدوارند که با تغییر دولت آمریکا، موج تحریمها و آثار آن کاهش یابد؛ ولی به نظرم انتخاب بایدن تبعات چندان متفاوتی برای اقتصاد ایران نخواهد داشت. شاید از فشار حداکثری دوره آقای ترامپ در دوره آقای بایدن کاسته شود؛ ولی سیاست آمریکا در قبال ایران یا منطقه خاورمیانه تفاوت معناداری نخواهد کرد؛ به همین دلیل معتقدم؛ نباید زیاد خوشبین بود به اینکه وضعیت اقتصاد ایران در داخل تحت تأثیر انتخاب بایدن قرار بگیرد؛ هر چند تغییر دولت در آمریکا میتواند بر رشد قیمتها و انتظارات تورمی و مباحثی که مرتبط به عدم اطمینان از آینده است تأثیر بگذارد.

بر همین اساس به نظر میرسد ریسکهای عدم برقراری ارتباط مالی که بر صنعت بیمه و اقتصاد ایران تأثیر میگذارند دست کم در کوتاهمدت قابل حل نیستند؛ هر چند به عنوان یک فرصت، انتخاب آقای بایدن امیدواری به آینده را افزایش میدهد. در این میان اتصال به شبکههای بانکی بینالمللی و بحث FATF که مخالفان جدیای در داخل ایران دارد؛ از اهمیت بالاتری برخوردارند. از دیگر عوامل داخلی میتوان به انتخابات آینده ایران اشاره داشت؛ ولی به طور کلی به برقراری ارتباطات در کوتاهمدت، زیاد خوشبین نیستم.

* قصد دارم نقبی به گذشته بزنم و وضع موجود را هم کمی بررسی کنیم. آقای بهاریفر همانطور که میدانید روابط ایران با دنیا در دوره آقای ترامپ محدود شد؛ حال این امر چه ریسکها و مشکلاتی را برای صنعت بیمه به همراه داشت؟

بهاریفر: بزرگترین ریسکی که بر صنعت بیمه تأثیر گذاشته است، موضوع بیمه اتکایی و همچنین زمینه انتقال دانش بیمه است که در کشور ما تقریباً قطع شده است و ما در چارچوب همان ضوابط و مقررات دانش بیمهای گذشته یعنی به صورت تقریباً سنتی کار را پیش میبریم.

فشارهای ناشی از تحریمها و عدم ارتباط با دنیا باعث شده است تا تجهیزات و ابزار صنایع مختلف کشور همانطور قدیمی و مستهلک باقی بمانند و این امر ریسک شرکتهای بیمه را به شدت افزایش داده است؛ مثلاً ناوگان هواپیمایی به شدت مستهلک شده و همین امر ریسک شرکتهای بیمهای را بسیار افزایش داده است. از طرفی به دلیل شرایط تورم و رکود اقتصادی، توان اقتصادی تولیدکنندهها و اقشار مختلف جامعه به شدت کاهش یافته و این امر ریسک عدم پرداخت حق بیمه را افزایش داده است.

نکته مهم دیگر، عدم امکان اتکایی کردن ریسکهای بزرگ و حبس ریسک در داخل کشور است که این امر به عنوان یک تهدید بزرگ برای صنعت بیمه محسوب میشود.

* آقای جعفری، عوامل خارجی و داخلی اقتصاد کلان از منظر شما چه هستند و آیا میتوانید این عوامل را دستهبندی کنید؟

جعفری:حدود سال ۹۲ الی ۹۳ دوران پساتحریم بود. پساتحریم منتج به اتفاقات اساسی بر بازار ما نشد. بسیاری از شرکتها و کشورهای خارجی مرتباً به ایران میآمدند و جلساتی برگزار میشد؛ اما نتایج مورد انتظاری حاصل نشد. ما در صنعت بیمه با کشورهای مختلف دیدارهای بسیاری داشتیم؛ اما عملاً همه این دیدارها منجر به یک ارتباط اقتصادی مؤثر که بر صنعت بیمه اثر مثبت داشته باشد، نشد.

به نظرمی رسد با آمدن آقای بایدن دو اتفاق اساسی رخ میدهد؛ یکی بحث ارز است که ثبات مییابد و دیگری بحث تورم است. تورم به شدتی که امروز وجود دارد وجود نخواهد داشت و این امر به تصمیمگیران اقتصادی در صنعت بیمه کمک میکند تا ریسکهای برونزای خود را بر این اساس مدیریت کنند.

رکود اقتصادی باعث میشود، از یک طرف بخشی از بیمهگذاران و در نتیجه بخشی از پرتفویمان را از دست بدهیم؛ چون وقتی تولیدکننده تولید نداشته باشد نیازی نمیبیند اموال و داراییها یا حتی مسئولیت خود را بیمه کند از طرف دیگر بر بخش بیمههای غیر زندگی به ویژه ریسکهایی که صنعت بیمه به عنوان ریسک خوب میشناسد اثر منفی گذاشته و خواهد گذاشت.

عامل دیگری که مربوط به ریسکهای درونزاست و باعث ایجاد محدویت در تولید و رشد صنعت بیمه میشود وضع قوانین و مقررات ایجادکننده موانع تولید توسط مراجع متعدد قانونگذاری است.

* آقای دلفراز، از نظر شما چطور؟ اگر بخواهیم وضع موجود را در گام اول بررسی کنیم، اقتصاد، اکنون در چه نقطهای قرار دارد و صنعت بیمه در این اکوسیستم کجاست؟

دلفراز: همانطور که فرمودید قبل از اینکه به ریسکهای برونزا و درونزا بپردازیم؛ باید اقتصاد امروز کشور را آنالیز کنیم تا بدانیم تحریمها چه تأثیری بر اقتصاد کشور گذاشتهاند. اقتصاد کشور همیشه بر صنعت بیمه اثر محرز و قابل توجهی دارد.

به نظرم آثار انتخاب ترامپ به عنوان رئیسجمهور فقط محدود به کشور آمریکا نیست؛ بلکه کشورهای اروپایی نیز تحت تأثیر این اتفاق قرار گرفتند. قوه قضائیه در آمریکا اثرگذاری فراوانی بر تصمیمات اقتصادی که به اثرات اقتصادی در سایر کشورها و به ویژه ایران منجر میشود، دارد. در چهار سال اخیر ترامپ تغییرات اساسی در چیدمان قوه قضائیه ایجاد کرده و قضات بسیاری از دادگاههای عالی و قضات حتی در شهرستانها را از همحزبیهای خود انتخاب کرده است؛ به هر حال به طور قطع نمیتوان گفت رفتن ترامپ با اثرات خوب در ایران همزمان میشود.

اکنون با تغییر در رأس هرم قدرت در ایالات متحده با دو سناریو مواجهیم؛ یکی از سناریوها فرسایشی است؛ به تعبیر دیگر در این سناریو انتظار میرود که مذاکرات ما دچار فرسایش شده و طولانیمدت شود و سناریوی دوم اینکه در کوتاهمدت یک سری نتایج قابل لمس به وجود آید.

معتقدم مذاکرات ایران با بایدن بر خلاف آنچه تصور میشود ساده نخواهد بود و هر قدر دستمان پرتر باشد نتیجه بهتری میگیریم؛ بنابراین ایران در طول این سه ماه فرصت دارد تا ذخایر ارزی و دلاری خود را با طلا تقویت کند؛ البته بر اساس آمار بانک مرکزی استثنائاً تراز تجاری ایران در آبان ماه مثبت شد؛ یعنی ارزآوری حاصل از صادارات غیر نفتی از واردات پیشی گرفت و این نقطه مثبتی محسوب میشود.

مسائل سیاسی و اقتصادی باید توأمان با یکدیگر در نظر گرفته شوند؛ به تعبیر دیگر در تصمیمات فقط نباید جنبه اقتصادی را در نظر گرفت؛ چون هم اقتصاد و هم سیاست بر خروجی بحث ما اثرگذارند؛ از طرفی جنبه سیاست غالبتر است و تمام مسائل به این موضوع بازمیگردد که در داخل کشور چطور با این مسئله برخورد میکنند.

* در ترسیم وضع موجود، تحریم با ایران چه کرد و تداوم آن، چه آثار دیگری به همراه دارد؟

دلفراز: تحریم، میزان فروش نفت و صادرات آن را کاهش میدهد. با توجه به روند تاریخی اتکای بودجه کشور به فروش نفت، به تبع آن در اقتصاد کشور کسری بودجه ایجاد میشود و تراز مالی دولت بر هم میریزد؛ بنابراین دولت در حالت ایدهآل تصمیمگیری نمیکند و ممکن است در تصمیمگیریهای خود با خطای استراتژیک سیاسی و اقتصادی مواجه شود. در نهایت همه این اتفاقات منجر به تنگناهایی در تولید و عدم توازن ترازهای کلان مالی میشود. تمامی اتفاقات یادشده در شاخصهای کلان اقتصادی از جمله نرخ تورم، GDP سرانه، نرخ رشد، نرخ ارز، نرخ بیکاری و … نمود دارد که تماماً از طرق مختلف صنعت بیمه را تحت تأثیر قرار میدهند.

نکته مهم دیگر اینکه اگر همه این اتفاقات به خوبی رخ دهند؛ اما بحث نقل و انتقالات مالی اصلاح نشوند اثر ملموسی بر صنعت بیمه نخواهند گذاشت.

* آقای کشاورز دو رویکرد وجود دارد؛ یکی انتظار در گشایش است و دیگری خود گشایش، نظر شما درباره وضع موجود و سپس چهار سال آینده چیست؟

کشاورز: متأسفانه مشکلی که همواره در کشور وجود دارد عدم وجود برنامه مشخص برای مدیریت ریسک در فضای کسب و کار است.

حضور آقای بایدن بر مسند ریاست جمهوری آمریکا اثر مشخص اقتصادی حداقل در کوتاهمدت برای ایران نخواهد داشت. بیشتر جنبه روانی دارد و اتفاقاً در بلندمدت اثر بالعکس دارد؛ به تعبیر دیگر در بلندمدت اثر منفیتری دارد تا اثر مثبتتری. یعنی ما وارد خواب خرگوشی میشویم و بعد از دو سال انتظاراتی داریم در حالی که مسئول بخشی از برآورد شدن این انتظارات به سیاستهای خودمان بازمیگردد.

اولین مورد از ریسکهای برونزای صنعت بیمه عدم انتقال ریسک به بیمهگران اتکایی و بینالمللی است. رئیس کل صنعت بیمه در مصاحبهای بیان کردند که ریسکهای موجود در کشور ۵۰۰ میلیارد دلار است که توسط بیمهگران مستقیم، اتکایی و بیمه مرکزی پوشش داده میشود و تناسبی با سرمایه و ظرفیت نگهداری ریسک شرکتهای بیمه در کشور ندارد.

* اگر گشایشی صورت بگیرد بسیاری از این ریسکها مرتفع میشوند.

کشاورز: دومین ریسک، امنیت سایبری است. نگرانی جدی بیمهگران که به مرور افزایش مییابد امنیت اطلاعات و حملات سایبری است که در صنعت بیمه نیز بیشتر از سایر کسب و کارهاست؛ چون علاوه بر اینکه خود بیمه ممکن است مورد تهدید قرار بگیرد ریسک سایر سازمانها را هم دارد؛ از طرفی ریسک سایبری به سه دلیل به طور انفجاری در حال بزرگ شدن است؛ دلیل اول افزایش وابستگی به فناوری دیجیتال به طرز چشمگیر. دلیل دوم اینکه اینترنت مرز جغرافیایی نمیشناسد و وقتی صحبت از فضای سایبری میکنیم همه چیز به هم پیوسته است. دلیل سوم اینکه فضای سایبری جدید و پیچیده و ناشناخته است که خود ریسک جدی محسوب میشود و صنعت بیمه را تهدید میکند.

از ریسکهای دیگر که صنعت بیمه را تهدید میکند تغییر هرم سنی و حرکت جامعه به سمت پیری است؛ به همین دلیل خسارت ما در بیمههای اشخاص افزایش پیدا میکند.

از ریسکهای برونزای دیگر افزایش نرخ بهره واقعی است؛ یعنی مابهالتفاوت نرخ تورم و نرخ بهره اسمی. اعداد و ارقام بودجهای که امروز پیشبینی شده است یک تورم بالایی را برای سال بعد نشان میدهد.

یکی از موضوعات مهم کسری بودجه و کاهش ارزش پول ملی است. کسری بودجه عمدتاً بر پایه پولی، اثر مستقیم دارد و متعاقب آن کاهش ارزش پول ملی اتفاق میافتد. آسیبهای اقتصادی آن بر صنعت بیمه این است که باعث کاهش فروش یا افزایش بازخرید بیمههای زندگی میشود؛ وقتی قدرت خرید کاهش یابد فروش بیمهنامههای اختیاری کاهش مییابد. علاوه بر این کسری بودجه دولت به طور مشخص افزایش ریسک نکول حق بیمه بیمهگذاران دولتی را در پی دارد.

موارد دیگری هم وجود دارد؛ از جمله کاهش عملیات ترانزیت و تجارت آزاد در سطح دنیا که در دنیا قبل از شیوع بیماری کووید ۱۹ آغاز شده بود؛ ولی شیوع این بیماری سرعت آن را تشدید کرد و باعث کاهش چشمگیر در حوزه بیمه تجارت شد.

کاهش رشد اقتصادی و قدرت خرید خانوارها از موارد دیگر است؛ وقتی جداول داده و ستانده اقتصاد ایران را بررسی میکنیم متوجه میشویم که صنعت بیمه همواره با یک تأخیر زمانی از کاهش فعالیتهای بخشهای دیگر متأثر میشود؛ به تعبیر دیگر این کاهش در صنایع دیگر نمود مییابد و کمکم بر صنعت بیمه اثر منفی میگذارد.

اینها ریسکهایی هستند که به طور مشخص صنعت بیمه را تهدید میکنند؛ البته میتوان عوارض قانونی و مالیات ارزش افزوده و … را هم به آنها افزود.

*آقای بهاریفر میخواهیم ریسکهای درونزای صنعت بیمه بررسی کنیم، به نظر شما فرای مشکلاتی که اقتصاد زمینه بروز آنها شده، چه مشکلاتی ناشی از عملکرد فعالان صتعت بیمه است؟

بهاریفر: معتقدم؛ بیش از ۹۰ درصد مشکلات صنعت بیمه درونزاست. ما رایزنیهای لازم را انجام میدهیم تا عوارض بر صنعت بیمه تحمیل نشود؛ ولی به نظرم عمده مشکلات داخل خود صنعت بیمه است؛ چون هیچ تناسبی میان فرآیندهای تحلیل و مدیریت ریسک با سیستمی که در خارج از کشور و بخشهای فنی بیمهای وجود دارد، نیست. باید بپرسیم چرا اجازه دادند بخش خصوصی وارد صنعت بیمه شود؟ پاسخ روشن است؛ برای اینکه تا قبل از آن خلاقیت وجود نداشت و ضریب نفوذ بیمهای بالا نمیرفت. به همین دلیل بخش خصوصی را وارد کردیم؛ ولی بخش خصوصی چه ابتکار عملی به خرج داد؟ آیا به جز جنگ قیمت نتیجهای داشت؟ آیا تا قبل از خصوصیسازی، شرکتهای دولتی بدون توجه به محاسبات فنی ریسکها را دریافت نمیکردند؟

* با توجه به صحبت شما آیا میتوان یکی از ریسکها را نبود نوآوری دانست که سبب شده تا کیک بیمه بزرگ نشود؟

بهاریفر: بله موافقم، صنعت بیمه نیاز به نوآوری و طرح و برنامه جدید دارد؛ ولی متأسفانه صنعت به دانش روز بیمهای مجهز نیست؛ بنابراین یکی از ریسکهای درونزا را میتوان عدم وجود مدیریت دانش و مدیریت ریسک در صنعت بیمه دانست. صنعت بیمه نیازمند تغییراتی بنیادی و اساسی است و برای این منظور باید بسترهای سختافزاری، نرمافزاری و دانشی فراهم شوند.

* دو مسئله در بحث دانش وجود دارد؛ یکی عدم دسترسی به دانش و دیگری جذب پایین دانش از سوی فعالان صنعت و دیگری عدم دسترسی. به این معنی که انگیزه زیادی برای کسب دانش و مهارتاندوزی در صنعت بیمه دیده نمیشود.

بهاریفر: میبینیم که صنعت بیمه به جای اینکه متکی به محاسبات فنی باشد بیشتر متکی به جنگ قیمتی و رقابت است؛ به تعبیر دیگر در حال حاضر میان تعهداتی که میپذیرد با بهایی که میگیرد تناسب وجود ندارد و این یک راهبرد کوتاهمدت برای تداوم حضور در بازی و حفظ موقعیت است به ویژه برای شرکتهای کوچک.

* دلیل آن چیست آیا دلیل ساختاری است یا غیر ساختاری؟

بهاریفر: قطعاً این به دلیل فرهنگ، ساختار و شرایط حاکم بر صنعت بیمه است. متأسفانه به بیزینسپلن شرکتها در روند کار توجه نمیکنند و همچنان روشهای قبلی را پیاده میکنند؛ از طرفی برای رقابت با کسانی که ۸۰ سال در صنعت بیمه حضور دارند حرفی برای گفتن ندارند؛ با رقابت قیمتی سعی میکنند مشتری را به سمت خود جذب کنند؛ بنابراین اول از همه شرکتهای بزرگ باید به فکر تغییر ساختار و توسعه صنعت باشند؛ چون توان پرداخت هزینههای آن را دارند و قطعاً شرکتهای دیگر از آن استقبال خواهند کرد.

* بسیاری از کشورهای دنیا تعداد شرکتهای بیمهشان بیشتر از ایران است؛ ولی ساز و کارهایی دارند که موجب ایجاد رفتار رقابتی سالم میان شرکتها میشود. آیا اعتقاد دارید در ایران از نظر ساز و کار مشکل داریم؟

بهاریفر: بنگاه اقتصادیای که قصد فعالیت دارد باید به قیمت تمامشده محصولات توجه داشته باشد و به هر بهایی به دنبال جذب پرتفوی نباشد و این امر نیازمند این است که این رفتار در بازار نهادینه شود؛ بنابراین باید فرهنگ و شرایط آن وجود داشته باشد. درست مانند کشورهای توسعهیافته باید همه چیز فراهم باشد؛ بنابراین نهادهای اصلی صنعت باید ساز و کارهای مناسب را فراهم و شرایط تغییر را ایجاد کنند.

ایران حادثهخیز و نرخ حوادث در حال افزایش است. بعضی از بیمهگذاران به دلیل شرایط بد اقتصادی مجبور میشوند در بحث خسارتها چیزی از صنعت بیمه بگیرند که در انتها نه تنها خود را به حالت قبل بازگردانند؛ بلکه بهتر از حالت قبل شوند. کاهش کیفیت زندگی مردم بر صنعت بیمه اثر معکوس دارد؛ وقتی تورم افزایش مییابد مردم برای مدیریت زندگی خود اولین چیزی که از سبد هزینه خود حذف میکنند بیمه است و این امر صنعت بیمه را تهدید میکند.

صنعت بیمه امروز تکاپوی ظرفیت پذیرش ریسکهای بیشتری را ندارد. تصور کنید شرایط، ایدهآل شد و یک جهش اقتصادی رخ داد؛ آیا صنعت بیمه ظرفیت پذیرش ریسکها را دارد یا ندارد؟ صنعت بیمه برای این کار باید آمادگی داشته باشد. افزایش سرمایه شرکتهای بیمه نسبت به نظام بانکی بسیار پایین است. جذابیت برای سهامداران وجود ندارد؛ چون حاشیه سود پایین است.

* به نظرتان نوسان نرخ ارز و افزایش تورم چه تأثیری بر سهم نگهداری شرکتهای بیمه و عدم توان ایفای تعهداتشان در آینده خواهد داشت؛ البته شرکتهای بیمه مدام از محل ارزیابی داراییهایشان افزایش سرمایه میدهند و مجمع برگزار میکنند و افزایش سرمایه آنها تصویب میشود؛ اما واقعاً این شکل افزایش سرمایه مؤثر و کافی است؟ از طرفی برخی قراردادها در صنعت بیمه ارزی هستند.

بهاریفر: رشدی که امروز در صنعت بیمه مشاهده میکنیم متأثر از تورم است؛ اگر آمار نشان میدهد که مثلاً صنعت بیمه ۳۰ الی ۴۰ درصد رشد کرده است بیشتر این رشد مربوط به تورم است. درآمد کل پرتفوی صنعت بیمه در سال ۹۸ با دلار پنج هزار تومانی ۱۲ میلیارد تومان بود. کل پرتفوی جهانی بیش از شش هزار میلیارد تومان بود. سهم صنعت بیمه با دلار ۲۶ هزار تومانی ۵/۲ میلیارد تومان است. فعالیت ما در بخش بیمهگری زیر سؤال و سهممان از پرتفوی جهانی بسیار اندک است.

حق بیمه سرانه در بحث دلاری با دلار پنج هزار تومان ۱۴۵ دلار است؛ در حالی که با دلار ۲۶ هزار تومانی ۲۸ دلار است و این در مقابل ۸۱۸ دلار حق بیمه سرانه جهانی عدد بسیار ناچیزی است.

نکته دیگر اینکه وقتی شرکتهای بیمه حق بیمه دریافت میکنند و تورم ایجاد میشود ارزش کالا و خدمات مورد بیمه افزایش مییابد و شرکتهای بیمه باید عدد بیشتری پرداخت کنند؛ مثلاً اگر دستگاهی را یک میلیارد تومان بیمه کردهایم با افزایش تورم، ارزش روز آن افزایش مییابد؛ از طرفی اختلاف ایجاد میکند و نارضایتی را افزایش میدهد؛ چون مجبوریم ماده ۱۰ اعمال کنم و مشتریان از ما ناراضیتر میشوند؛ از طرفی وقتی ارزش مورد بیمه بالاتر میرود؛ بنابراین باید توانگری خود را افزایش دهم تا بتوانم به تعهداتم عمل کنم.

با توجه به افزایش نرخ تورم، هر روز ارزش کالا و خدمات افزایش مییابد؛ ولی افزایش حق بیمه متناسب با آن نیست، باید به این نکته توجه داشت که میزان حق بیمه و در مقابل آن تعهدات بیمهگر نسبت به ۱۵ سال پیش چقدر رشد کردهاند؟ بررسی این دو نشان میدهد که ما از حق بیمههای فنی متعادل و متناسب با سطح عمومی قیمتها بسیار دور شدهایم و این در حالی است که تعهدات بیمهگران تحت تأثیر تورم، رفتهرفته افزایش پیدا کرده است و این امر آینده شرکتهای بیمه را به شدت به مخاطره میاندازد؛ چون تناسب حق بیمه و سرمایه تحت پوشش بهم خورده است. نکته مهم این است که شرکتهای بیمه نیازمند ذخایر کافی برای پوشش خسارتهای فاجعهآمیز هستند و وقتی منابع کافی وجود نداشته باشد طبیعتاً ریسک افزایش پیدا میکند در نتیجه شرکت بیمه تمایل خواهد داشت که از طریق بیمه اتکایی ریسک را توزیع کند و نتیجه آن کاهش سهم نگهداری و در نهایت کاهش درآمد شرکت است. شاید افزایش سرمایه و افزایش توانگری به نوعی شدت موضوع را کاهش دهند؛ ولی راهحل مشکل در جای دیگر است.

* آقای جعفری شما با توجه به اینکه در بیمه مرکزی هستید از منظر کیفیت مقررات و همچنین ساختار صورتهای مالی و ترازنامه به عوامل درونزا اشاره کنید.

جعفری: عمده مقررات فعلی صنعت بیمه متناسب با شرایط بازار تدوین و ابلاغ شده است و هر زمان که نیاز به تغییرات بوده است، بیمه مرکزی و شورایعالی بیمه اقدام لازم برای هماهنگی با این شرایط را انجام دادهاند؛ مانند مقررات مربوط به سرمایهگذاریها، توانگری مالی و … اما برخی از مقررات به دلیل محدودیتهای داخلی و خارجی حاکم بر بازار صنعت بیمه که نیاز به تغییر دارند مورد بازنگری قرار نگرفتهاند که مثال بارز آن مقررات ظرفیت پذیرش ریسک است که باعث تورم ریسک تعهدات بزرگ در شرکتهای بیمه و در مجموع در کشور شده است.

از دیدگاه صورتهای مالی افزایش تورم و نوسان نرخ ارز اثر منفی بر عملکرد شرکتهای بیمه دارد؛ به تعبیر دیگر تغییرات افزایشی قیمتها بر تعهدات شرکتهای بیمه اثر افزایشی دارد؛ این عامل باعث افزایش خسارت و خروج بیشتر نقدینگی بیشتر شده و به تبع آن اثر نامطلوب بر سود و زیان و داراییهای شرکت خواهد داشت؛ مثلاً اگر سقف تعهدات بیمه درمانی یک شرکت بیمه ۱۰۰ میلیون تومان باشد و یک عمل درمانی در حالت عادی مبلغ ۲۰ میلیون تومان خسارت به شرکت تحمیل میکند با افزایش قیمت و اعتبار آن بیمهنامه با شرایط قبل، به دلیل افزایش هزینههای درمانی و بیمارستانی عمل درمانی مذکور معادل سقف تعهدات خسارت به شرکت تحمیل خواهد کرد. این موضوع در بیمههای اموال نیز صدق میکند.

شرکتهای بیمه متناسب با ریسکهایی که میپذیرند باید منابع لازم برای رویارویی با تعهدات خود داشته باشند؛ به تعبیر دیگر توانایی رویارویی با تعهدات را در خود ایجاد کنند. مهمترین نکته افزایش سرمایه است. در این مورد باید در نظر داشته باشیم سهامداران تا چه حد به افزایش سرمایه رغبت دارند؟ اگر سابقه افزایش سرمایه شرکتهای بیمه را بررسی کنیم متوجه میشویم که تعداد کمی از این افزایش سرمایهها نقدی بودهاند. عمدتاً افزایش سرمایهها یا از محل سود ایجاد شدهاند یا از محل تجدید ارزیابی داراییها و این نشان میدهد که سهامداران عمده کمتر به افزایش سرمایه از محل آورده نقدی رغبت دارند؛ چون به دلایل پیش گفته بالا، بازده مورد انتظار سهامداران حاصل نشده است.

* به ریسکهای درونزا از زاویه دید صورتهای مالی و ترازنامه بپردازید.

جعفری: شرکتهای بیمه بیمهنامهای صادر و حق بیمهای دریافت میکنند و هنگام حادثه انتظار خسارت معمول را دارند؛ اما به واسطه دو عاملِ افزایش تورم و نوسان نرخ ارز باید خسارت دو برابری پرداخت کنند؛ در حالی که نرخ حق بیمه بر اساس شرایط عادی از بیمهگذاران دریافت شده است. این امر بر شرکتها اثر منفی دارد و معادل سود آنها کاهش خواهد یافت؛ همچنین صدور بیمهنامه با نرخهای غیر فنی نیز یکی دیگر از عوامل دورنزاست که اثر منفی بر عملکرد مالی شرکتها دارد.

آقای دلفراز نظر شما درباره ریسکهای درونزای صنعت بیمه چیست به نظر شما سهم صنعت بیمه در ایجاد وضعیت موجود چقدر است و راههای بهبود در آینده را چطور میبینید؟

دلفراز: به نظرم باید همفکری کنیم و راهکار و راهحلی پیش روی صنعت بیمه قرار دهیم. با مشکلاتی که صنعت بیمه دارد این جلسات باید خروجی داشته باشند تا لااقل خودمان به خودمان کمک کنیم.

قصد دارم از دو منظر بسیار اثرگذار به موضع اشاره کنم؛ اول بیماری کرونا که اثرات آن روز به روز بیشتر میشود؛ چون در کوتاهمدت اتفاق مثبتی درباره این بیماری در کشور رخ نخواهد داد و دوم بحث تحریم است؛ اگر تحریمها برداشته شوند برنامه صنعت بیمه برای سال ۱۴۰۴ چیست؟ تحریمها، فرصتها و چالشهای مجزایی برای اقتصاد و بیمه دارند. تحریمها با دو سناریو پیش میروند؛ اولین سناریو این است که در کوتاهمدت یک سری اتفاقات برای صنعت بیمه و اقتصاد کشور بیفتد. دومین سناریو اینکه تحریمها فرسایشی میشوند و هیچ اتفاقی در آینده نزدیک رخ نخواهد داد. در نهایت میخواهیم بدانیم خروجی این اتفاقات چیست و صنعت بیمه باید چه کند تا به یک نتیجه دست یابد.

به نظرم اثرات کرونا بر صنعت بیمه قابل توجه است. کرونا چالشهایی به همراه دارد که میتوان آنها را جزو ریسکهای درونزا دستهبندی کرد؛ از جمله عدم تمدید قرارداد، کاهش تقاضا از سوی بنگاهها و افزایش مطالبات معوقه چون اقتصاد ضعیف میشود و برخی بیمهگذاران نمیتوانند حق بیمههای خود را پرداخت کنند، کاهش درآمد در حوزه گردشگری قابل توجه است. همانطور که دوستان اشاره کردند بیمهنامه مسافرتی و حوادث انفرادی خارج از کشور نیز به شدت کاهش پیدا کرده است. مخاطرات اخلاقی از جمله چالشهای دیگر محسوب میشود که اثر خود را در حوزه درمان و اتومبیل میگذارد و اقدامات متقلبانه با ادامه کرونا افزایش مییابد.

به نظرم در زمینه مخاطرات اخلاقی هیچ اقدام مثبتی در صنعت بیمه انجام ندادهایم؛ حتی صنعت بیمه یک لیست مشترک ندارد تا شرکتهای بیمه به آن رجوع کنند و از میزان کلاهبرداریها بکاهند. چرا بیمهگذاران بدحساب سالیان سال است بین شرکتهای بیمه میچرخند و از این خلأ استفاده میکنند.

کرونا به رغم تهدید، فرصتهایی نیز ایجاد کرد؛ مثلاً امکان فروش بیمهنامه الکترونیکی را فراهم کرد. عمدهترین ریسکی که امروزه صنعت بیمه کشور با آن دست به گریبان است و توجه ویژه صنعت بیمه و نهاد ناظر را میطلبد، حوزه فناوری اطلاعات آیتی است. با تمرکز بر حوزه آیتی میتوان به اعمال نظارت جامع و برنامهریزی برای نیل به استراتژیهای کلان تعیینشده، پرداخت.

از ریسکهای دیگر ریسک اقلیمی است که دنیا به شدت به آن توجه دارد؛ ولی در ایران غافل از آن هستیم اتفاقاتی که در اهواز و شیراز و آققلا رخ داد و هر سال نیز تکرار میشود. ژاپن، اروپا، کرهجنوبی و … به شدت روی ریسکهای اقلیمی خود کار کردهاند. تغییر آب و هوا در کشورهای دنیا ریسکهای اقلیمی شدیدی به وجود میآورند و شرکتهای بزرگ بیمهای دنیا برای آن برنامه دارند؛ ولی ما توجهی به آن نداریم.

ریسک دیگر رکود اقتصادی و تورم بالاست. این دو دورنمای سرمایهگذاری و فضای کسب و کار صنعت بیمه را مخدوش کردهاند. شما به عنوان یک واحد کسب و کاری نمیدانید آینده سرمایهگذاریهایتان چیست.

ریسک دیگر محدودیت صنعت بیمه برای ارتباط با بازار خارج است. عدم ارتباط صنعت بیمه با خارج از کشور آسیبهای جدی وارد میکند. ما نمیدانیم که آیا محصول جدیدی در این سالها برای صنعت بیمه طراحی شده است که بتواند به ارتقاء بازار کمک کند؟ هیچ اتفاق نویی در صنعت بیمه رخ نداده است. به این دلیل که اعتقاد نداریم که باید ارتباط برقرار کنیم و دانش بیاوریم و فرد بفرستیم تا دانش کسب کند. در بحث مطالعات هم بسیار ضعیف هستیم.

یک سری قوانین غیر ضروری هم وجود دارد که بیمه مرکزی باید آنها را اصلاح کند؛ مثلاً اخیراً آییننامه سرمایهگذاری اصلاح شد، بورس شرایط خوبی دارد؛ اما طبق قانون شرکتهای بیمه ملزم هستند فقط تا ۴۰ درصد در این زمینه سرمایهگذاری کنند.

به نظرم استفاده از نرخ تسعیر ارز نیمایی پاشنه آشیل صنعت بیمه شده است. وقتی سود را شناسایی میکنید باید مالیات آن را بدهید و آن را بین سهامداران تقسیم کنید. بخشی از سود نیز مطالبات است. به نظرم بیمه مرکزی باید در مورد تسعیر نرخ ارز برنامه منسجمتری داشته باشد. زیرا تسعیر نرخ ارز که شرکتهای بیمه به عنوان سود شناسایی میکنند، بین سهامداران تقسیم میشود و از شرکت بیرون میرود و این آفت به شرکتهای بیمه آسیب می رساند.

ادامه دارد…